Im Einkommensteuergesetz (EStG) ist festgehalten, dass jeder Arbeitnehmer, der Arbeitslohn bezieht und einen Wohnsitz in Deutschland hat, Einkommensteuer zahlen muss. Die Lohnsteuer ist eine Form dieser Steuer. Sie wird monatlich vom Gehalt abgezogen und an das Finanzamt übermittelt. In welcher Höhe sich dieser Abzug bewegt, ist abhängig von der jeweiligen Steuerklasse des Beschäftigten.

Kurz & knapp: Lohnsteuerklassen

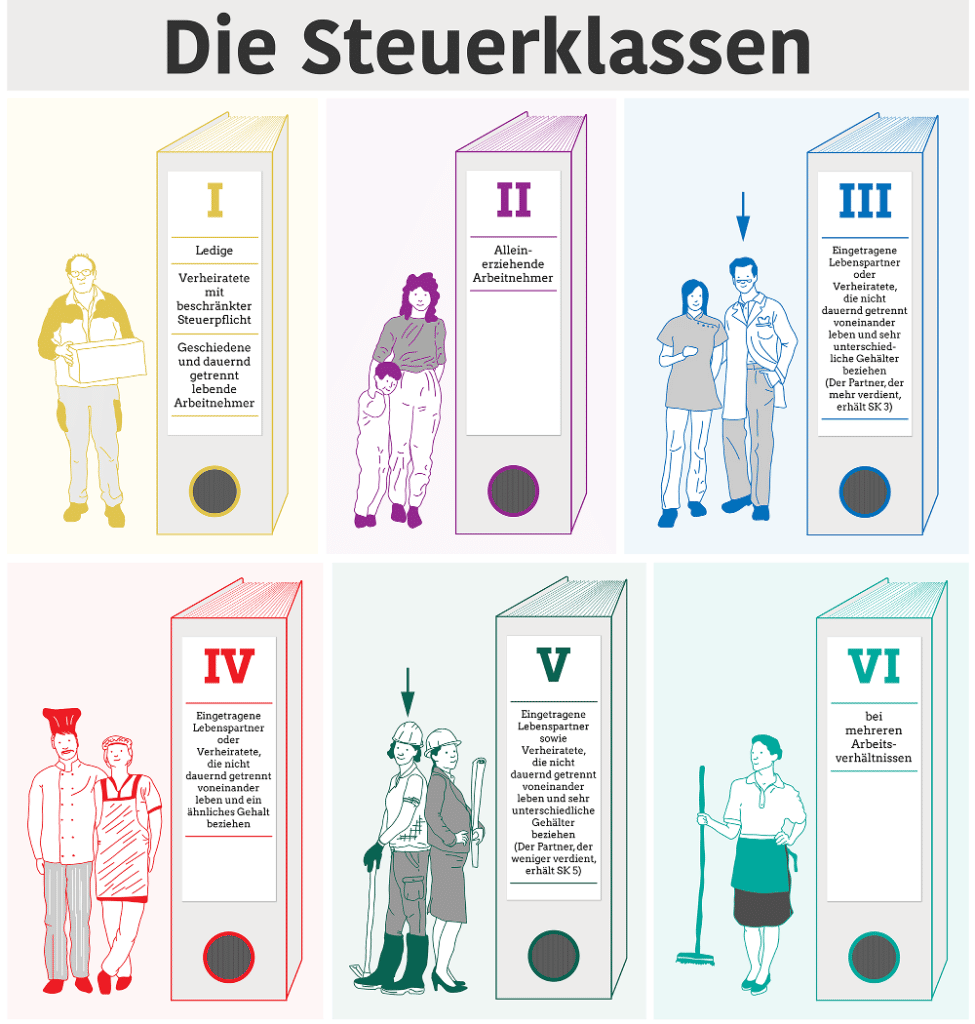

Um festzulegen, wie viel Steuern Arbeitstätige zahlen müssen, wurden Lohnsteuerklassen in Deutschland eingeführt. Insgesamt existieren sechs verschiedene Steuerklassen.

Diese Grafik gibt Aufschluss darüber, wer in welche Steuerklasse eingruppiert wird.

Informationen zu einem Steuerklassenwechsel finden Sie in unserem Ratgeber dazu.

Inhalt

Welche Steuerklasse ist für Sie vorteilhaft?

Finden Sie es mit diesem Steuerklassenrechner heraus!

Spezifische Informationen zu Lohnsteuerklassen:

In Deutschland gibt es insgesamt sechs Lohnsteuerklassen, in die Arbeitnehmer je nach ihrer familiären Situation eingeordnet werden. Seit dem 1. Januar 2013 ist die jeweilige Lohnsteuerklasse in den elektronischen Lohnsteuerabzugsmerkmalen (ELStAM) festgehalten. Durch dieses Verfahren wurde die altbewährte Lohnsteuerkarte aus Papier abgelöst.

Je nachdem, in welche Steuerklasse Sie als Arbeitnehmer eingruppiert werden, finden unterschiedliche Jahresfreibeträge Anwendung. Sie definieren, bis zu welchem Betrag keine Steuern gezahlt werden müssen. Daher sind die Steuern in manchen Lohnsteuerklassen höher als in anderen. Im Ratgeber beleuchten wir jede Lohnsteuerklasse einzeln und erklären, wer sich darin befindet.

Übersicht über die Lohnsteuerklassen

Jede der sechs Lohnsteuerklassen richtet sich an eine andere Personengruppe. Die genaue Aufteilung können Sie der folgenden Steuerklassen-Übersicht entnehmen:

| Lohnsteuerklassen | Personengruppen |

|---|---|

| Steuerklasse 1 | Ledige, Verheiratete mit beschränkter Steuerpflicht, Geschiedene und dauernd getrennt lebende Arbeitnehmer |

| Steuerklasse 2 | Alleinerziehende Arbeitnehmer |

| Steuerklasse 3 | Eingetragene Lebenspartner oder Verheiratete, die nicht dauernd getrennt voneinander leben und sehr unterschiedliche Gehälter beziehen (Der Partner, der mehr verdient, erhält Steuerklasse 3) |

| Steuerklasse 4 | Eingetragene Lebenspartner oder Verheiratete, die nicht dauernd getrennt voneinander leben und ein ähnliches Gehalt beziehen |

| Steuerklasse 5 | Eingetragene Lebenspartner sowie Verheiratete, die nicht dauernd getrennt voneinander leben und sehr unterschiedliche Gehälter beziehen (Der Partner, der weniger verdient, erhält Steuerklasse 5) |

| Steuerklasse 6 | Bei mehreren Arbeitsverhältnissen |

Seit dem 1. Januar 2012 sind übrigens nicht mehr die Meldeämter dafür zuständig, Lohnsteuerabzugsmerkmale zu ändern, sondern das Finanzamt. Um in puncto Steuerklassen eine neue Einstufung vornehmen zu lassen, müssen Sie einen schriftlichen Antrag einreichen.

Bisher durfte der Wechsel aus einer Klasse in eine andere aus der Lohnsteuerklassen-Übersicht nur einmal jährlich erfolgen. Kam es beispielsweise zum Tod eines Ehegatten, stellte dies eine Ausnahme dar und die Steuerklasse durfte ausnahmsweise erneut gewechselt werden. Seit dem Jahr 2020 ist der Wechsel in eine andere Steuerklasse aus der Tabelle jedoch ohne Einschränkung mehrmals im Jahr möglich.

Unserer Grafik können Sie auf einen Blick entnehmen, wer in welche Steuerklasse gehört:

Erklärung der einzelnen Steuerklassen

Alle Lohnsteuerklassen aus der Tabelle weisen verschiedene Merkmale auf. Aus diesem Grund haben wir alle Klassen für Sie in einer Steuerklassen-Liste zusammengefasst:

Lohnsteuerklasse 1

Die Lohnsteuerklasse 1 richtet sich an Arbeitnehmer, die ledig oder geschieden sind. Auch verheiratete Beschäftigte, die dauernd getrennt von ihrem Ehepartner leben bzw. einen Ehegatten haben, der im Ausland lebt, fallen in diese Lohnsteuergruppe.

Arbeitnehmer, deren Ehegatte vor dem 1. Januar 2014 verstorben ist, gehören seit 2015 ebenfalls in die Steuerklasse 1. Für Angestellte, die in einer eingetragenen Lebenspartnerschaft leben oder beschränkt einkommenssteuerpflichtig sind, gilt das Gleiche. Die Abzüge der Steuerklasse 1 sind übrigens identisch mit denen der Lohnsteuerklasse 4. In Letzterer wird der Kinderfreibetrag jedoch nicht halbiert, sondern kommt jedem Elternteil in voller Höhe zugute.

Lohnsteuerklasse 2

Die zweite der Lohnsteuerklassen ist für die Arbeitnehmer gedacht, die eigentlich in die erste Steuerklasse eingeordnet werden würden. Wenn sie jedoch alleinerziehend sind, steht ihnen ein Entlastungsbetrag zu, weshalb sie der Steuerklasse 2 angehören.

Damit einem alleinstehenden Arbeitnehmer ein solcher Entlastungsbetrag zugesprochen wird, muss in seinem Haushalt mindestens ein Kind leben. Es muss also ein Anspruch auf Kindergeld bzw. auf einen Kinderfreibeitrag vorhanden sein. Zudem muss dieses Kind in einer Neben- oder der Hauptwohnung des Arbeitnehmers gemeldet sein.

Lohnsteuerklasse 3

Die dritte der Lohnsteuerklassen gilt für verheiratete Arbeitnehmer, die beide über einen festen Wohnsitz im Inland verfügen und nicht dauernd getrennt voneinander leben. Wenn einer der Ehegatten kein Gehalt bezieht ODER zwar ein Gehalt bezieht, aufgrund dessen aber in der Steuerklasse 5 einzureihen ist, gehört der andere Ehegatte automatisch der Klasse 3 an.

Ehepaare können seit 2010 wählen, ob Sie sich für die Steuerklassenkombination 4/4, 3/5 oder das Faktorverfahren entscheiden. Dieses Verfahren mit individuellem Faktor ist jedoch nur bei der Klasse 4 möglich. Wählen Sie die Kombination 3/5, fällt diese Möglichkeit weg. Beim Faktorverfahren hat jeder Ehegatte das Anrecht auf einen Grundfreibetrag aufgrund seines Bruttoeinkommens.

Der Faktor, welcher vom Finanzamt für die Ehegatten individuell festgelegt wird, ist maßgeblich für dieses „Splittingverfahren“. Es müssen keine Nachzahlungen bei der Steuererklärung gemacht werden, Steuererstattungen in einem großen Umfang sind jedoch beim Faktorverfahren ausgeschlossen.

Seit 2013 reihen sich auch verwitwete Angestellte in die Lohnsteuergruppe 3 ein, wenn der Ehepartner nach dem 31. Dezember 2011 den Tod fand. Dazu müssen jedoch beide Ehegatten an dessen Todestag nicht dauernd getrennt voneinander sowie im Inland gelebt haben.

Lohnsteuerklasse 4

In der vierten Klasse aus der Steuerklassen-Tabelle tummeln sich ebenfalls verheiratete Arbeitnehmer. Dazu müssen jedoch beide Ehepartner Gehalt beziehen, dürfen nicht dauernd getrennt voneinander leben sowie einen festen Wohnsitz im Inland aufweisen. Die Klasse 4 der Steuerklassen weist die gleichen Abzüge auf wie es in der Lohnsteuerklasse 1 der Fall ist. Es kommt jedoch bei jedem Elternteil der volle Kinderfreibetrag hinzu. Sie bietet sich vor allem für Ehegatten an, die ein ähnlich hohes Einkommen haben.

Lohnsteuerklasse 5

Die fünfte Steuerklasse aus der Übersicht richtet sich auch an Eheleute. Wenn einer der beiden Ehegatten auf Antrag beider Ehepartner in die Steuerklasse 3 untergeordnet wird, wird der andere Partner von der Klasse 4 in die Lohnsteuergruppe 5 verschoben. In der Übersicht der Steuerklassen ist bereits gut zu erkennen, dass die Lohnsteuerklassen 3 und 5 für Eheleute gedacht sind, deren Gehalt sehr unterschiedlich ausfällt.

Die Tabelle der Steuerklassen besagt, dass die Steuerklasse 5 dabei für den Partner gilt, der weniger verdient. Weiterhin sind die Lohnsteuerklassen 5 und 6 die einzigen, die ohne Grundfreibetrag auskommen müssen.

Lohnsteuerklasse 6

Die sechste und letzte in der Tabelle der Lohnsteuerklassen richtet sich an Arbeitnehmer, die Gehalt von mehreren Arbeitgebern nebeneinander erhalten. Aus dem zweiten Arbeitsverhältnis können hier das Gehalt sowie die Lohnsteuer einbehalten werden. Aus diesem Grund sollten Sie den Abzug der Lohnsteuer von dem Arbeitgeber verrichten lassen, der das niedrigere Gehalt zahlt.

Auch Rentner, die sich dazu entscheiden, neben ihrer Rente noch weiterhin zu arbeiten, gehören in die sechste der Steuerklassen. Die Lohnsteuer ist hier besonders hoch, da es – wie bereits erwähnt – keinen Freibetrag gibt.

Hatte ein Arbeitnehmer seinem neuen Arbeitgeber keine Lohnsteuerkarte vorgelegt, wurde er automatisch in die sechste der Lohnsteuergruppen einsortiert, was natürlich sehr ärgerlich war. Durch das elektronische Verfahren zur Lohnabrechnung durch Lohnsteuerabzugsmerkmale (ELStAM) konnte diese Problematik jedoch weitgehend eingedämmt werden.

Lohnsteuerklassen: Welche Rolle Versicherungen spielen

Die Lohnsteuer der verschiedenen Klassen hängt teilweise auch damit zusammen, ob ein Arbeitnehmer gesetzlich oder privat versichert ist. Bei Arbeitnehmern, die gesetzlich versichert sind, liegen die Abzüge für die Krankenversicherung in der ersten der Steuerklassen bei 14,6 Prozent. Privatversicherte Arbeiter müssen meist noch mehr aufbringen. Wenn Sie sich in puncto Lohnsteuerklassen eine weitere Erklärung wünschen, fragen Sie beim Finanzamt nach Ihrer Steuerklasse und lassen sich entsprechend beraten.

N.F. meint

16. November 2022 at 19:30

Hallo,

ich arbeite in Vollzeit und bin ledig und daher in Steuerklasse 1. Ich überlege einen Nebenjob anzunehmen, komme ich dann in eine andere Steuerklasse?

Anja meint

10. Oktober 2022 at 17:24

Hallo,

Mein Gehaltszettel zeigt Steuerklasse 4 an, mein Mann ( er ist Ire, lebt nun mit mir hier in Deutschland) bezieht von Irland eine Invaliditaetsrente. Ist meine Steuerklasse dann richtig? Ein Steuerberater hat mir mal gesagt, dass ich keine Steuererklaerung machen muss, ist dies korrekt?

Danke,

Anja

Babett meint

16. April 2021 at 9:30

Unsere behinderte Tochter ist seit Kurzem in einer Tagesförderstätte einer Behindertenwerkstatt. Sie ist in der Steuerklasse 9 eingestuft u. bekommt ein Taschengeld. Diese Eingruppierung finde ich nirgends u. hätte auch gerne die Informationen zu dieser Steuerklasse. Vielen Dank!

Sabine meint

22. Juni 2020 at 13:12

Ich bin verwitwet und alleinerziehend in Steuerklasse 2. Nun zieht mein Freund zu mir. Ich habe gehört, dass es sowas wie ein „Probejahr“ gibt und ich erstmal die Steuerklasse 2 behalten kann. Stimmt das ?

Tim meint

22. Oktober 2019 at 17:22

Hallo ich habe eine frage…. Und zwar war ich mit meiner Familie ca. 1 Monat ohne festen Wohnsitz oder besser gesagt konnten uns nirgends anmelden. Nun bin ich wieder angemeldet. Mir wird aber rückwirkend für die Zeit vom 23.9 bis 17.10 die lohnsteuerklasse 6 eingestuft. Warum? Das Finanzamt erklärte es damit sie dachten ich hätte mehrere Arbeitsstellen. Nun habe ich herausgefunden das dies vom Rathaus aus geschah weil ich nicht angemeldet war. Das sind fast 1000 Euro wo mir die nächsten 2 Monate fehlen obwohl ich weder einen 2 Job hatte und lediglich nicht die Möglichkeit hatte mich irgendwo anzumelden. Ist das rechtens? Und nächsten Monat kommt das weihnachtsgeld wird das auch besteuert mit lohnsteuerklasse 6?Ich habe eine Familie zu ernähren mit halbem Lohn.Miete…. Rechnungen… Kaution… Essen das geht nicht!!!

Wäre nett wenn rasch jemand antworten könnte…..

Vielen Dank im voraus

Marlies meint

17. Mai 2019 at 18:19

Hallo,

mein Mann ist plötzlich und unerwartet im Juni 2018 verstorben und ich bin automatisch von Steuerklasse 4 in 3 gerutscht. Nun sagte mir mein Steuerberater, ich sollte schnellstmöglich wieder meine Steuerklasse in 1 umändern, da ich sonst bei der Steuererklärung nachzahlen müsste. Wie kann das sein? Ich dachte, im Todesfall, wenn ein Hauptverdiener stirbt, soll eine Entlastung für den Hinterbliebenen eingreifen. Aber was nützt mir das, wenn ich es wieder zurückzahlen muss. Dann wäre ich doch lieber in Steuerklasse 1 geblieben.

Mit freundlichen Grüßen Marlies

Silvija J. meint

19. Januar 2019 at 13:43

Guten Tag,

mein Freund möchte von Österreich nach Deutschland ziehen, da er bereits eine fixe Jobzusage hat. Er zieht erstmals alleine hin, zahlt aber für 3 Kinder in Österreich Alimente. In welche Steuerklasse fällt er dann und welche Unterlagen benötigt er für das Finanzamt?

Danke im Voraus

arbeitsrechte.de meint

21. Januar 2019 at 13:53

Hallo Silvija,

Ihre Fragen kann Ihnen das Finanzamt beantworten. Wir sind auf Grund der begrenzten Informationslage nicht in der Lage, Ihren Fall zu beurteilen.

Ihr Team von Arbeitsrechte.de

Juridicus meint

6. Oktober 2018 at 22:43

Ich lebe in Italien und bin mit einer Italienerin verheiratet. Meine deutsche Pension wird in Deutschland versteuert und zwar nach Lohnsteuerklasse 1. Meine Frau versteuert ihre Rente in Italien.

Bei einem gemeinsamen Wohnsitz in Deutschland wäre Lohnsteuerklasse 3 anzuwenden. Müsste § 38b EStG nicht mit Rücksicht auf das Gebot der Gleichstellung innerhalb der EU geändert werden?

Tobias meint

5. September 2018 at 11:24

Eure Zusammenfassung zu den Steuerklassen finde ich echt super! Meine Bekannte nutzt eine Steuerberatung. Besonders interessant finde ich die Lohnsteuerklasse 6 mit den mehreren Arbeitgebern. Guter erster Überblick zum Thema Steuern! Danke dafür!

Linda meint

6. Juli 2018 at 0:10

Ich habe in Deutschland kein festen Wohnsitz sondern in der Schweiz habe aber mein Job in Deutschland soll jetzt die lohnsteuerklasse 6 bekommen?

Kann das Finanzamt ein zwingen zum beantragen eines festen Wohnsitzes in Deutschland um in lohnsteuerklasse 1 zurück zukommen. Ich habe kein Geld um in Deutschland extra mir ne Wohnung zu nehmen nur um der Steuerklasse 6 zu entkommen gibt es da eine andere Lösung?

arbeitsrechte.de meint

12. Juli 2018 at 10:20

Hallo Linda,

hierzu kann Sie ein Steuerberater umfassend beraten. Wir hingegen dürfen dies nicht.

Ihr Team von Arbeitsrechte.de

Irene meint

16. Juni 2018 at 10:17

Hallo!

In 2017 war ich nur von Januar bis April 2017 in Deutschland tätig, daher bin ich nicht steuerpflichtig.

In welcher Steuerklasse müsste ich eingestufft werden?

Das Finanzamt in Bayern hat mir die Steuerklasse I eingrtragen, aber ich bin mir nicht sicher, ob das Stimmt.

Ich habe jetzt einen Job und bin Steuerpflichtig in einem anderem Land und von Januar bis April würde mir ca 45% mein Gehalt abgezogen .

Danke im Voraus,

Irene

arbeitsrechte.de meint

18. Juni 2018 at 14:15

Hallo Irene,

wie im Ratgeber erklärt, richtet sich die Steuerklasse auch nach Ihrer persönlichen Situation. Sind Sie beispielsweise verheiratet oder alleinerziehend etc.? Sehen Sie einfach in der zur Verfügung gestellten Tabelle nach oder erkundigen Sie sich bei einem Steuerberater.

Ihr Team von Arbeitsrechte.de

Meier meint

4. April 2018 at 20:51

Hallo, mein Neffe ist 17 und möchte gerne in den Ferien 4 Wochen arbeiten. Gibt es die Lohnsteuerkarten noch, was muss er vorher beantragen?

arbeitsrechte.de meint

16. April 2018 at 11:15

Hallo Meier,

seit dem 1. Januar 2013 existiert die elektronische Lohnsteuerkarte ELStAM. Arbeitgeber benötigen, um diese nutzen zu können, von ihrem Arbeitnehmer Auskunft über deren Geburtsdatum und deren Steuer-ID. Ist dem Arbeitnehmer seine Steuer-ID nicht bekannt, kann er diese beim Bundeszentralamt für Steuern beantragen. Die ID wird ihm dann nach kurzer Zeit schriftlich mitgeteilt.

Ihr Team von Arbeitsrechte.de

N. Joan meint

18. Mai 2020 at 17:55

Guten Tag,

in welche Steuerkategorie werde ich eingestuft, wenn ich einen ständigen Wohnsitz in Deutschland habe, wenn ein 2-jähriger Sohn und meine Frau in einem Nicht-EU-Land leben?

Nicole meint

25. März 2018 at 12:24

Mein Mann und ich wohnen in Deutschland, aber mein Mann arbeitet in den Niederlanden und ist auch dort steuerpflichtig. Wenn ich jetzt in Deutschland angestellt bin, in welche Steuerklasse werde ich dann eingeteilt?????

arbeitsrechte.de meint

10. April 2018 at 10:59

Hallo Nicole,

wenden Sie sich an einen Steuerberater oder direkt an das Finanzamt, um eine klare Antwort auf diese Frage zu erhalten.

Ihr Team von Arbeitsrechte.de

Nicolaus g. meint

1. November 2017 at 11:52

Unter welche Steuerklasse werde ich eingeordnet, wenn ich einen festen Wohnsitz im Inland aufweise, ein 20 Jährige Sohn in Deutschland Studiert, meine Ehefrau mit meinem 17 Jährigen Sohn in einem anderen EU Statt Wohnen?

arbeitsrechte.de meint

18. Dezember 2017 at 12:14

Hallo Nicolaus,

die von dir beschriebenen Merkmale deuten an, dass du in Steuerklasse 1 einsortiert wirst. Jedoch kann dafür keine Garantie übernommen werden. Eine genaue Auskunft kann beim Finanzamt eingeholt werden.

Ihr Team von Arbeitsrechte.de

Günter meint

24. September 2017 at 11:05

bei mir ist es ähnlich, war über einen langen Zeitraum selbständig und habe nun ein festes Arbeitsverhältnis angefangen. Allerdings aus Kostengründen keinen festen Wohnsitz…Jetzt haben sie mich einfach in die 6 eingebucht…Trotz Identifikationsnummer…..

arbeitsrechte.de meint

13. November 2017 at 11:07

Hallo Günther,

wenden Sie sich schriftlich an das Finanzamt und bitten Sie um Korrektur. Mit den richtigen Nachweisen ist das für gewöhnlich kein Problem.

Ihr Team von Arbeitsrechte.de

Andrea meint

6. September 2017 at 10:41

Ich verdiene die Std. 9 Eur brutto, bin 6Std. eingestellt, mein Mann verdient 12,50Eur brutto mit 8Std.;

ich bin in der Steuerklasse 5 und mein Mann in der 3.

Wir machen eine Steuererklärung, und müssen Quartalsweise immer ca. 500Eur vorzahlen, die wir dann angerechnet bekommen, aber nie etwas zurück. [Von der Redaktion bearbeitet] das sind 2000Eur, die wir zahlen müssen trotz der Steuerklassen

arbeitsrechte.de meint

9. Oktober 2017 at 9:19

Hallo Andrea,

wir würden Ihnen empfehlen, einen Steuerberater aufzusuchen und sich darüber informieren zu lassen, ob die Steuerklassenkombination 4/4 in diesem Fall möglicherweise besser für Sie und Ihren Mann geeignet wäre.

Ihr Team von Arbeitsrechte.de

Schulz meint

7. Juni 2017 at 9:48

Ich habe keinen festen wohnsitz bin dadurch ihn die steuerklasse 6 gerutscht

Wie kann das sein

arbeitsrechte.de meint

12. Juni 2017 at 10:32

Hallo Schulz,

in diesem Fall hätten Sie innerhalb von drei Monaten eine Identifikationsnummer beantragen müssen. Wir vermuten, dass Sie dies nicht getan haben und daher in Steuerklasse 6 gelandet sind.

Ihr Team von Arbeitsrechte.de

Jörg Z. meint

12. Februar 2017 at 17:22

bislang war ich gemäß Gesetz in die St.-kl. 1 eingruppiert und wurde jetzt rückwirkend zum 1.1.16 in die St.-kl. 6 umgestuft, ohne dass sich bei mir irgendetwas geändert hat. Die Nachfrage beim Finanzamt erbrachte die Aussage, dass ich jedoch weiterhin in der Klasse 1 geführt werde. Der AG muss jedoch an das Finanzamt ca. 1800,- € nachzahlen, die er von mir fordert. Ich „darf“ mir das Geld über die Steuererklärung für 2016 wieder zurückholen!!!!!!!!!!!!! Wie kann dieses Possenspiel verhindert werden- keiner der Beteiligten sieht eine Schuld bei sich…

arbeitsrechte.de meint

13. Februar 2017 at 8:15

Hallo Jörg Z.,

in diesem Fall würden wir Ihnen empfehlen, sich an einen Anwalt für Arbeitsrecht zu wenden. Ein solcher kann Sie über die mögliche Vorgehensweise in diesem Fall informieren und Ihnen zur Seite stehen.

Ihr Team von Arbeitsrechte.de